平成31年3月期決算・申告の実務対応

2019/03/25税務関係

①法人税率等の改正 <法人税> 中小法人等については年800万円以下の所得について15%(租税特別措置法特例)、年800万円超の所得について23.2%です。 <法人住民税・地方法人税・法人事業税・地方法人特別税> 消費税の税率を10%に引き上げる措置が平成31年10月とされたことに伴い、平成31年10月1日以後に開始する事業年度から改正されます。(各自治体HPをご参照下さい。)

②繰越欠損金に係る改正 青色申告書を提出した事業年度の欠損金の繰越控除制度等につき、中小法人等については従前どおり、繰越控除前の所得金額の100%を控除できます。(中小法人等以外の控除制限を受ける法人については50%の控除限度額が適用されます。) また、繰越期間10年への延長は平成30年4月1日以後に開始する事業年度において生じた欠損金であるため、一般的には平成31年3月期の申告において生じた欠損金から適用されます。

■租税特別措置法(法人税)関係①賃上げ等の促進に係る税制の創設 平成30年度税制改正により、従業員への給与を増加させた場合に、その増加額の一部を法人税(個人事業主は所得税)から税額控除する「所得拡大促進税制」を拡充し、3年間延長します。(平成30年4月1日から開始する各事業年度について適用) <改正ポイント> ○賃上げ(前年度比1.5%以上)を行った場合、従来の制度から控除率を拡充(10%→15%) ○基準年度(平成24年度)の給与総額との比較の撤廃、「継続雇用者」の定義見直し ○賃上げ(前年対比2.5%以上)に加え、人材投資または生産性向上に取り組む企業には、上乗せ措置(控除率25%)を実施

■その他の確認・留意事項①適用期限の延長 ○交際費等の損金不算入制度について、その適用期限が平成32年3月31日までの間に開始する事業年度に適用とされ、同様に接待飲食費に係る損金算入の特例も、2年延長されます。 ○少額減価償却資産の取得価額の損金算入の特例(30万円特例)について、その適用期限が平成32年3月31日までの間に取得等し、事業の用に供されたものについて適用とされ、2年延長されます。

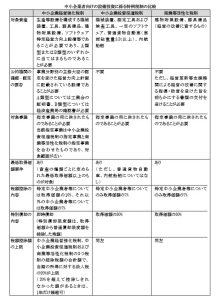

②中小企業者向けの設備投資に係る特例税制 ○中小企業経営強化税制(措法42条の12の4) ○中小企業投資促進税制(措法42条の6) ○商業等活性化税制 (措法42条の12の3) 上記3つがメインで、対象設備ごとに税額控除または特別償却のいずれかを選択適用できます。

中小企業者向けの設備投資に係る特例税制の比較表 ※画像をクリックしますと拡大表示されます

詳しくは、以下の参考リンクにてご確認下さい。

<参考リンク>

■国税庁HP 「法人税の税率」

https://www.nta.go.jp/taxes/shiraberu/taxanswer/hojin/5759.htm

■京都府HP 「法人府民税・法人事業税の税率改正等」

https://www.pref.kyoto.jp/zeimu/news/zeiritukaisei311001.html

■中小企業庁HP 「中小企業向け 所得拡大促進税制」

http://www.chusho.meti.go.jp/zaimu/zeisei/syotokukakudai.html

※画像をクリックしますと拡大表示されます

詳しくは、以下の参考リンクにてご確認下さい。

<参考リンク>

■国税庁HP 「法人税の税率」

https://www.nta.go.jp/taxes/shiraberu/taxanswer/hojin/5759.htm

■京都府HP 「法人府民税・法人事業税の税率改正等」

https://www.pref.kyoto.jp/zeimu/news/zeiritukaisei311001.html

■中小企業庁HP 「中小企業向け 所得拡大促進税制」

http://www.chusho.meti.go.jp/zaimu/zeisei/syotokukakudai.html